美股配资头条,无疑是中国基民最熟悉的海外权益市场了。

许多人的全球化权益投资,也是通过美股迈出的第一步。

那么,到底该如何用好美股,有些基民甚至会选择全仓杀入,但我看来唯有配置才能发挥 1+1>2 的配置效果。

美股的历史表现如何?

美国和 A股,其实都是重要资产。

S&P 500指数和沪深300指数分别是美股和 A股的标杆蓝筹指数。

下图就是 S&P 500全收益指数(蓝色曲线)大战沪深300全收益指数(黑色曲线)的月线图。

惊喜不惊喜?意外不意外?S&P 500指数除了初期极小的一段时间,全程是对 S&P 500指数碾压的。即使是自 2021 年开始跌跌不休,但当下的沪深300指数累计收益依然是总体打平 S&P 500指数的。

数据来源:Wind 金融终端 截至 2023年9月15日

其实这张图,很好的体现了 A股和美股的特色。A股因为是新兴市场,所以爆发力十足,经常出现大涨,但若不能做一些高抛,或者是不幸在高位杀入,体验就会差一点;美股作为主流成熟市场,更慢牛一些,持有体验好,但是爆发力会差一点。

接下来,则是要请出今年大热的纳指。

不过这个时候,再用沪深300指数对比,就胜之不武了。毕竟,用纳指 PK,相当于是后视镜,选出美股那么多年最强的局部牛股来出战。而在 A股历史上,有很长一段时间,小盘股当道,沪深300指数并不是强手。

所以,不妨换一个对普通基民更实在的 A股标的出战——万得偏股混合型基金指数,这个指数大体可以代表基民随机选基的表现了。万得偏股混合型基金指数的基期是 2003 年 12 月 31 日,所以对比就从 2004 年开始,对比对象是著名的QQQ 这个纳指 ETF。

我们可以看到,即使面对QQQ,中国的偏股基金也是长期跑赢,直到今年 4 月这波ChatGPT 带动纳指的 AI 浪潮,才赶超了万得偏股基金指数(蓝圈处)。

数据来源:Wind 金融终端 截至 2023年9月15日

如何提升持有体验

那么,为什么明明长期更赚钱的 A股,在许多基民眼中,投资体验却不如美股呢?

其实,说到底,A股作为新兴市场,本身波动较大,对于许多在高点买入 A股的基民,持有体验自然不仅仅是不好,甚至可以用糟糕来形容。相比之下,美股市场历史悠久,常年是慢牛走势,涨幅不算凶猛,随之而来的自然是回调也不大。

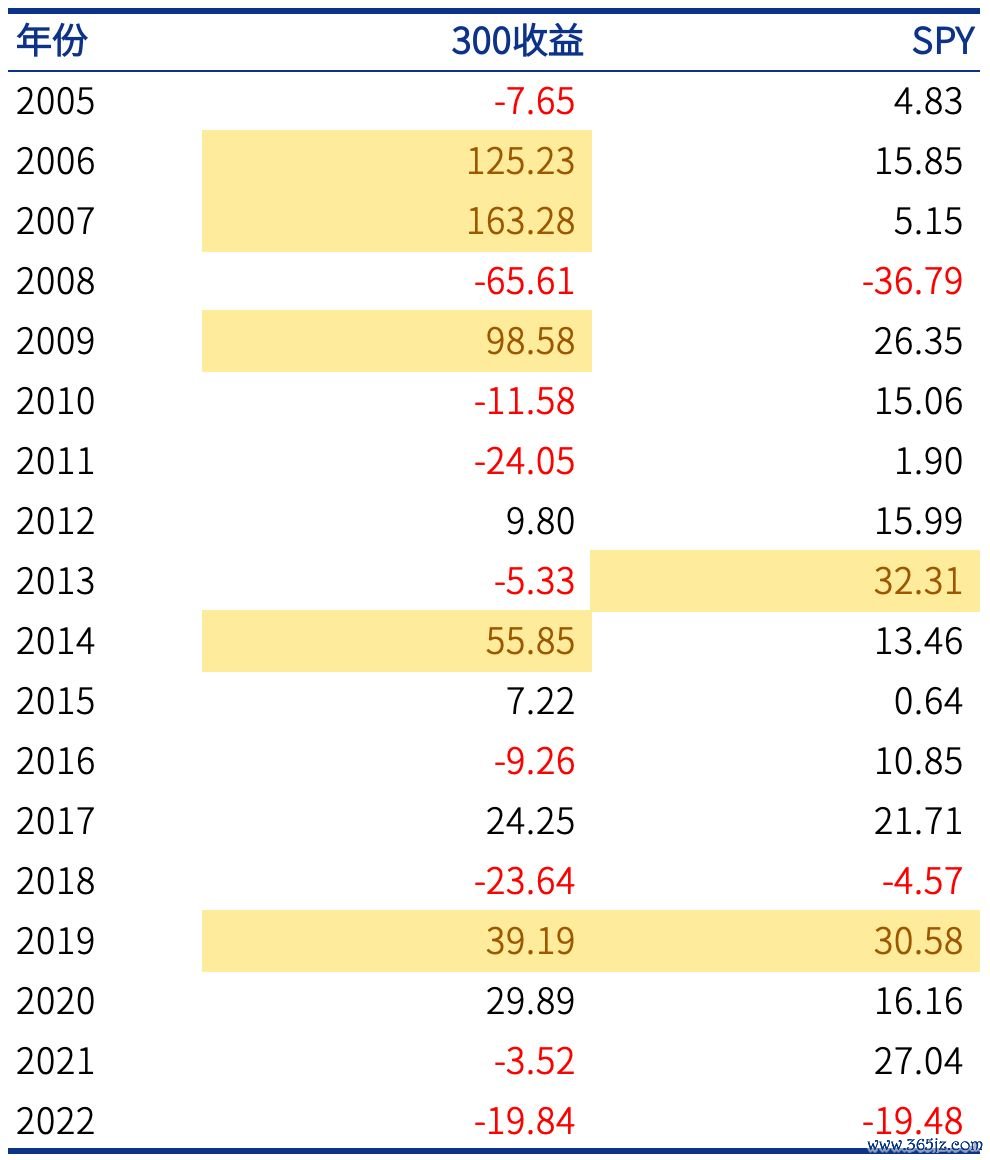

下表是沪深300全收益指数和 SPY 的历年表现对比,我将年涨幅超过 30%的用黄色高亮标记出来了,可以看到 SPY 这些年中就出现过两次,但 300 全收益指数上那可就是多多了。

数据来源:Wind 金融终端

其实,这也是 A股作为新兴股市的特点。

美股毕竟百多年历史,尤其是上个世纪 80 年代建立了 401K 养老金制度,美国人的养老储蓄,那么多年里都强制进入且短期不能赎回了,真正股民散户的体量很小,美股是一个机构话语权极强的市场,机构投资者比散户终究还是理性许多的。

相比之下,A股特色就是渗透率不足,平常大量民众资金并没有定期投资 A股的习惯,波动较大。

1+1 可以大于 2

A股长期累计收益不俗但波动巨大,美股稳扎稳打,这两类资产显然各有特色。

小孩子才做选择,成年人都要——这才是一个成熟的配置型投资者应有的思路。

是的,A股和美股虽然都是权益类资产,但是从历史来看,相关度并不高,以 2005 年至 2022 年的年度回报来看,相关系数仅为 0.41,弱相关。

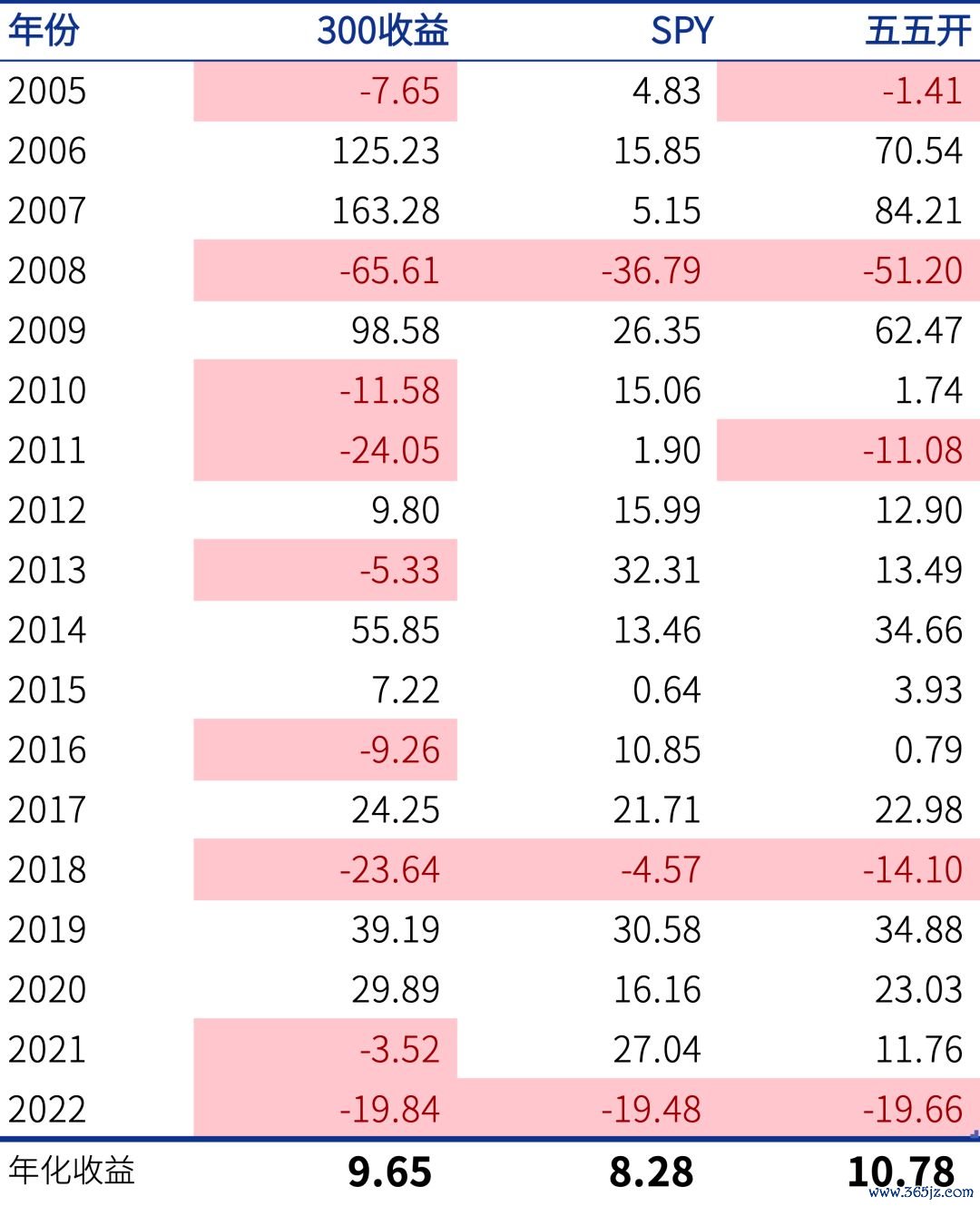

所以,如果我们设定一个组合,以 50%×300 收益+50%×SPY 的话,就会有奇效。从下图可以看到,这个“五五开”组合的年化回报是 10.78%,比 300 收益和 SPY 都要高,充分体现了 1+1>2 的效果。

在下表中,我将三组资产下跌的年份都标记出来了,可以看到沪深300指数历史上下跌的年份真是不少,但当和 S&P 500指数五五开时,2010 年、2013 年、2016 年、2021 年都重新变回了正收益,这可是大大提升了持有体验。

数据来源:Wind 金融终端

美股如何用好

毫无疑问,美股是 A股投资者在进行全球化投资中不可或缺的一环,虽然不要神话美股,但的确也不可或缺。

那么如何用好美股?

第一个问题无疑就是选标普 500 还是选纳指 100。

近年,因为科技股的兴盛,纳斯达克 100 类基金万众瞩目。但是不要忘记的是,在美股市场中,纳斯达克一向是被视为相较 S&P 500指数风险等级更高的资产,无论交易还是持有需要更强的心理承受能力。而且从历史走势来看,一旦遇上美股回调,纳斯达克表现会明显跑输。

下图是 2000 年迄今,SPY 这只S&P 500指数 ETF和 QQQ 这只纳斯达克 100ETF 的走势比值图,曲线向上代表 S&P 500指数走强。可以看到在 2000年至 2003 年期间(科网泡沫破裂),S&P 500指数是显著走强的,此后十几年中纳斯达克所谓的强势,其实不过是对那段历史的修正,这意味着若是 2000 年的纳斯达克 100 指数持有者,迄今还没跑赢 S&P 500指数。

数据来源:Stockcharts 截至 2023年9月15日

另一端值得注意的,就是 2022 年的美股调整,S&P 500指数也是显著强于纳斯达克的。

是的,美股并不是只有慢牛没有快熊,别忘了在 2022 年,纳斯达克指数可是出现过将近 40%的回调。而近期 AI 略有退潮后,会不会再来第二波,还是未知数。

数据来源:Stockcharts 截至 2023年9月15日

正因此,在当下的美股配置上,可通过博时标普 500ETF(513500),这是 A股市场第一只跟踪标普500 指数的 ETF,成立于 2013 年,也算是开启了标普 500ETF的元年。目前这只基金的规模在 75 亿元,因为是跨境 ETF,所以执行 T+0 交易,日均成交额都在 1 亿元以上。

如果你是希望在长期持有作为配置的同时,结合技术指标做一些波段,增强收益,那么 ETF没有短期赎回惩罚的限制,交易费率又极低,是比较好的工具,而且交易标的之间可以无缝切换。

当然,如果没有证券账户,也可以使用场外联接(A 份额:00025 C 份额:006075)。

如果你对 AI 浪潮的星辰大海充满信心,那么不妨关注纳指100ETF(513390)这样的交易标的,同时留意S&P 500指数和纳斯达克的强弱变迁。下图是 SPY:QQQ 这个比值曲线的布林线,若出现下图周线图上红圈处那样比值线上穿上轨的走势,可能就意味着 S&P 500指数要相较纳斯达克阶段性走强,这时候就务必要多考虑标普 500ETF(513500)之类标的了。

数据来源:Stockcharts 截至 2023年9月15日